最近つみたてNISAってよく聞くけどあんまり分かんない、、、

結局、株をするんでしょう、、、

ギャンブルは資産が減るかもしれないし、、、

と考えている人はいませんか?

つみたてNISAは資産形成をする上では、とてもいい制度ですので、しないのは非常にもったいないです。

この記事では、つみたてNISAの制度について説明した後、なぜした方がいいのかのメリットについて説明して、最後に実際に私の実績について紹介します。

つみたてNISAって

老後2,000万問題は誰もが聞いたことがあるかと思います。

老後を過ごすには年金だけでは足りず、自分でも2,000万円は貯めておかないといけないと金融庁が発表しました。

要するに今後私たちは、コツコツと貯蓄するか、投資するかなどして、老後までに2,000万を貯めないといいけないのです。

なんで自分で2,000万も貯めないといけないんだ!!

それを何とかするのが政府の役目だろ!!

と感じる方も多いかもしれません。

ですが、現に自分で何とかしなければならない時代になっており、政府も副業の解禁などこれを推奨する動きになっています。

そして、この政府の取り組みの一環としてつみたてNISAがあります。

つまり、国民が自助努力で2,000万円を貯めやすくするために作られた投資の制度だと言ってもいいかと思います。

つみたてNISAっていうすごくいい投資の仕組みを作ったから、みんな2,000万はこれで用意してね。

ということですね。

つまり、政府公認のお金を貯めやすい制度になっており、かなりのメリットがある制度となっています。

つみたてNISAのメリット

上でも説明したように、つみたてNISAとは投資を行うときにさまざまなメリットが得られるものとなっています。

①利益に非課税

②国が指定した基準を満たした投資信託のみ購入可能

③初心者でも簡単・手間がかからない

④強制的に長期分散投資ができる

つみたてNISAのメリット① 利益に非課税

普通、株式や投資信託で利益を出した場合は、20.315%の税金がかかりますが、つみたてNISAの場合は全て非課税になります。

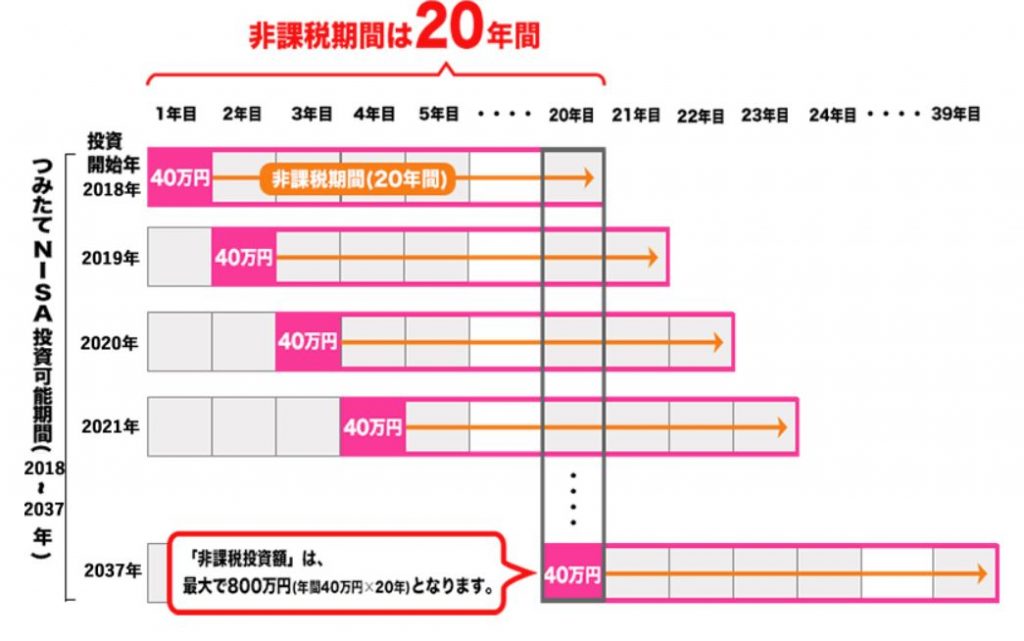

ただし、いくらでも投資可能という訳ではなく、年間40万円までを最大20年間非課税で運用することができます。

一般的に投資信託では、年平均4~7%の利益が出ると言われています。

例えば2021年に40万円投資した場合、年利5%だとすると、20年後には83万円になっている計算になります。

利益は43万円ですね。

ですが、43万円すべてもらえるかというとそうではなく、普通は税金が引かれてしまいます。

税率は約20%ですので、43万円のうちの86,000円が税金としてかかり、最終的な利益は約35万円となります。

ところがつみたてNISAであれば、非課税ですので利益43万円すべてが手元に残ります。

この非課税がつみたてNISAの最大のメリットとなります。

つみたてNISAを20年間コツコツと継続すると、83万円×20年間で、合計約1,600万円の資産を作ることができます。

800万円まるまる利益になるのか、20%の税金がかかって640万円になってしまうのかはかなりの違いがですよね。

(※上記の計算は分かりやすさを優先していますので、実際は少し異なります。)

コラム 投資ってギャンブルじゃないの??

つみたてNISAについてはよく分かったけど、結局ギャンブルじゃないの?

投資だから減ることだってあるでしょう??

という心配があるかと思いますが、大丈夫です。

別の記事でも紹介しますが、ドルコスト平均法という素人にもおすすめの最強の投資手法を強制的に使わされるので、限りなくリスクを少なくすることができます。

簡単に言うと、毎月一定額を淡々と投資していくことがリスクが少ない最強の投資法ということです。

つみたてNISAの制度とも非常にマッチしています。

つみたてNISAのメリット② 国が指定した基準を満たした投資信託のみ購入可能

投資がギャンブルだと思う人の最大の要因は詐欺まがいの投資信託が世の中にはあふれているからだと思っています。

お金を預けていても一向に増えないばかりか、中には減ってしまう投資信託もあります。

私の親も学資保険をしていましたが、結局、預けた金額以下しか返ってこなくて、二度としないと怒っていたのを覚えています。

このように、無駄に高い手数料ばかりをとられ、全然お金が増えないという投資信託はたくさんあります。

じゃあ結局どうすればいいの??

たくさんある投資信託から選ぶのは難しくないの??

大丈夫です。安心してください。

つみたてNISAで投資できる投資信託は、すべて金融庁でチェックされ、手数料が高い詐欺まがいのものや初心者には運用が難しいものは外されています。

基本的にどれを選んでも損することはないとは思いますが、運用益には差がありますので、その中でも私がおすすめする投資信託を最後に紹介したいと思います。

つみたてNISAのメリット③ 初心者でも簡単・手間がかからない

つみたてNISAは誰にでも簡単にできます。

チャートを見る必要なんてなく、ファンダメンタル分析やMACDなど知らなくても大丈夫です。

どれに投資するか選んでしまえば、年間40万円、毎月33,333円を積み立てていくだけです。

本来投資を真剣にしようと思えば、かなりの時間を勉強に費やさなければ利益をだすことは難しいものです。

その点、 上にも書いたように、つみたてNISAであれば、ドルコスト平均法という初心者におすすめできる最強の投資法を強制的にしなくてはいけなくなりますので、勉強の時間を大きく削減することができます。

もちろん、勉強をして個別株に手を出してもいいと思います。

ですが、個別株はかなりの勉強をしてから挑戦することをおすすめします。

毎日、株価を気にしながら、経済や政治についてアンテナを張って普段の生活を送るのは、精神衛生上とてもよくないと私は思っています。

つみたてNISAのメリット④ 強制的に長期分散投資ができる

投資の格言で、

卵は一つのカゴに盛るな

というものがあります。

これは、卵を1つのカゴに入れてしまっていると、カゴを落とした時に全部の卵が割れてしまうが、複数のカゴに分けておけばどれか1つを落としてしまっても、他のカゴの卵は大丈夫だということです。

この格言を投資の場合に当てはめると、1つの国や1つの企業の株に1回に集中して投資するなと言うことです。

どれか1つの企業に集中して投資をしてしまっていると、暴落を起こしてしまったときに資産が一気に半分になってしまいますので、いろんな国のいろんな企業に分散して投資をすることでリスクを最小にすることができます。

つみたてNISAは、世界中の国の世界中の企業に簡単に投資することができます。

つみたてNISAのメリットまとめ

つみたてNISAのメリットについて簡単にまとめます。

①利益が非課税

②国が指定した基準を満たした投資信託のみ購入可能

③初心者でも簡単・手間がかからない

④強制的に長期分散投資ができる

つみたてNISAは、利益に税金がかからず、金融庁が指定した安全なもののみが購入可能で、初心者でも手間がかからず、長期分散投資ができるので低リスクで資産が増やせるという、とてもお得な制度ということについて説明しました。

だけど本当にそんなにいい制度なの??

良い制度なのは分かったけどデメリットはないの??

という疑問もあるかと思います。

つみたてNISAは絶対にやるべきお得な制度ですが、もちろん少しデメリットもありますので、次にデメリットについて説明します。

つみたてNISAのデメリット

はっきり言ってつみたてNISAはデメリットがほとんどない制度なんですが、知らないと大変なことになる注意点が2つと1つのデメリットがあります。

①投資なので当然減ることがある

②証券会社には行くな!!

③個別株を選べない

つみたてNISAのデメリット① 投資なので当然減ることがある

投資信託では、年4~7%の利益がでると上で説明しましたが、あくまでも平均値の話です。

株価の暴落を起こした年などは、-10%や-20%くらいは普通に起こります。

つみたてNISAで投資した40万円が次の年に30万円に減ることもあるでしょう。

せっかく稼いだお金が減ってしまうなんて!!

こんなことなら投資なんてしなければよかった!!

となる前に、安心してほしいデータがあります。

過去200年のデータを検証した結果、長期(15年以上)投資し続けた場合、マイナスになることはなかったことが分かっています。

つみたてNISAでは20年間運用することが標準ですので、ほとんどマイナスになる可能性は0と言っていいでしょう。

ただし、注意が必要なのは絶対に途中で積み立てをやめずに20年間続けることです。

大暴落が来てしまうと人間の心理としてどうしても

もうだめだ、、、終わりだ、、、

株をすべて手放してしまおう、、、

という考えになってしまいますが、絶対に手放してはいけません。

むしろ、大暴落時には

これは、安く買えるチャンスだぞ!!

という気持ちを持つくらいの方がいいです。

つみたてNISAのデメリット② 証券会社には行くな!!

ここまでの説明を読んで、

よし!!つみたてNISAをやってみよう!!

まずは、良く分からないから証券会社に行って話を聞いてみよう!!

と思うかもしれませんが、絶対に証券会社に行ってはいけません!!

証券会社で紹介される投資信託だと、もれなくぼったくり価格の手数料を取られてしまうことになります。

%で表すと小さな差ですが、最終的に数十万円もの差がつくことになってしまいます。

じゃあどうやってつみたてNISAを始めるの??

つみたてNISAはネット証券で始めることができます。

ネット証券では手数料が非常に安く始めることができます。

ネット証券の大手は、楽天証券とSBI証券の2つがありますが、どちらも良いところ悪いところがありますので、好きな方で始めていいかと思います。

ちなみに私は、楽天証券だとポイントがつくので楽天証券を使っています。

つみたてNISAのデメリット③ 個別株や外国投信を選べない

つみたてNISAを始めて1年も経ち、投資にも慣れてくると、

投資にも慣れてきたし、個別株にも挑戦してみようかな!?

という気持ちがわいてくるかもしれませんが、つみたてNISAでは個別株や米国の投資信託などを購入することができません。

メリットで説明したように、つみたてNISAは金融庁が指定した優良な投資信託しか選ぶことができないんです。

これは初心者にとっては非常に心強いメリットなのですが、投資に慣れてきた脱初心者の方にはちょっと物足りないところがあります。

脱初心者くらいになると、米国ETFの配当が良いことや、QQQが成長率が非常に高いといった知識を得ているころかと思いますが、非課税の枠を使って挑戦しようと思ってもできないのは残念ですね。

日本の投資信託だけじゃなくて、個別株とか米国EFTも積極的に運用したい!!

といった人は、一般NISAという制度がありますので、一般NISAを検討しても良いかと思います。

>>つみたてNISAと一般NISAはどっちがいいの??

つみたてNISAにおすすめの投資信託は

ここまでの説明で、

・つみたてNISAを始めた方がいいこと

・ネット証券会社で購入した方がいいこと

が分かったかと思います。

ですが、

実際にネット証券会社で始めてみたけど、たくさんの投資信託があるのでどれを選べばいいか分からない 、、、

ということになるかもしれません。

投信信託を選ぶ際のポイントは2つです。

・手数料が安いものを選ぶ

・成績が良いものを選ぶ

この条件に当てはまるおすすめの投資信託は、eMAXIS Slim 米国株式(S&P500)です。

投資信託手数料0.0968%と最安値と言えるレベルであり、運用成績も非常によく、コロナの大暴落の経験があってもちゃんと上がっています。

唯一心配な点としては、S&P500とは米国株の内選ばれた500企業の株価に連動する投資信託です。

リスクを減らす分散投資という観点からは、少し弱いかもしれません。

この eMAXIS Slim シリーズには他にも全世界株式、先進国株式、新興国株式などありますので、自分の好きなものに投資してはどうでしょうか?

私のつみたてNISA運用実績

私は、つみたてNISAを2020年2月から運用開始しており、執筆時(2020.09.21)現在約7か月運用しています。

年の途中からのつみたてNISA開始ですので、毎月4万円の投資で年合計40万円になります。

9月21時点では、28万円をつみたてており、+28,245円(+10%)の利回りです。

途中で3月のコロナによる大暴落や、9月初旬のテスラ株・ハイテク株の暴落もありましたが、現時点プラスとなっています。

来年には、妻の口座でもつみたてNISAを始める予定ですし、ジュニアNISAも始める予定ですので、また機会があれば運用実績を報告したいと思います。

つみたてNISAのまとめ

つみたてNISAについて解説しましたが、絶対にやった方がいい投資だと分かっていただけたかと思います。

大暴落が来ようとも大暴騰が来ようとも、たんたんと毎月33,333円を20年間積み立てることで、簡単に資産を増やすことができます。

今の時代、銀行にお金を預けていても金利はせいぜい0.002%くらいです。

つみたてNISAであれば、平均して4~7%の利率となりますので、資産運用を考えている人はまずつみたてNISAを始めてみてはどうでしょうか?

また他にも似たような制度で、iDeCoという税制面で優遇された制度もあります。

こちらについてもぜひ読んでみてください。

コメント