つみたてNISAがお得な制度っていうのは知っているけど、具体的にどう運用したらいいの???

という疑問はありませんか?

結論から言うと、つみたてNISAはドルコスト平均法という初心者におすすめできる最強の投資法を強制的に行うことになりますので、運用についてあれこれ悩む必要は全くありません。

ですが、

ドルコスト平均法って何??

本当に信頼できるの??

という疑問が残るかと思います。

この記事では、ドルコスト平均法がどうして投資初心者におすすめできる最強の投資法なのか説明をします。

ドルコスト平均法とは

定額購入法ともいう。金融商品を購入する場合、一度に購入せず、資金を分割して均等額ずつ定期的に継続して投資する。例えば「予定資金を12分割して、月末ごとに資金の1/12を投入し、一年かけて全量を買う」という手法。

Wikipediaより

つまり、毎月一定額を買い続けるということですね。

めっちゃシンプルで簡単ですね。

実はこれってリスクを時間によって分散していると言えるんです。

リスクを分散するのは投資における基本中の基本です。

つみたてNISAは、強制的に毎月一定額を購入する(毎日一定額もある)方法を取らされますので、必然的にこのドルコスト平均法による買い方になります。

では次に、どうしてドルコスト平均法が最強なのか説明します。

ドルコスト平均法が初心者におすすめな2つの理由

ドルコスト平均法のメリットと言い換えることもできますが、次の2つの理由があります。

①リスクを時間で分散することができる

②難しいことを考える必要がない(投資の勉強時間の節約)

ドルコスト平均法のメリット① リスクを時間で分散することができる

リスクを時間で分散することができるとはどういうことでしょうか。

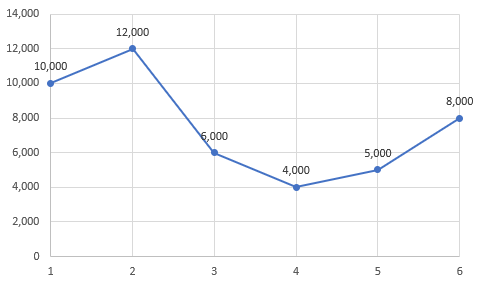

次の図で説明します。

一括投資の場合

例えばこのような値動きをする投資信託を1月に一括で60万円分購入するとします。

2月には72万円に増えウキウキ気分ですが、翌月には一気に36万円に落ち、最終的に6ヵ月後には48万円になり、12万円損してしまう結果になりました。

毎月投資の場合

では、毎月10万円ずつ、合計で60万円を購入した場合はどうなると思いますか?

実は、74万円に増えるんです!!

投資に詳しくない人にはとても驚きの結果かもしれません。

毎月投資だとどうして増えたのか

毎月投資だとどうして増えたのかというと、毎月一定額を投資したことで安い時にたくさん購入することができたからです。

| 1月 | 2月 | 3月 | 4月 | 5月 | 6月 | 計 | |

| 価 格 | 10,000 | 12,000 | 6,000 | 4,000 | 5,000 | 8,000 | – |

| 一括投資 | – | – | – | – | – | – | – |

| 投資額 | 600,000 | 0 | 0 | 0 | 0 | 0 | 600,000 |

| 購入口数 | 60口 | 0 | 0 | 0 | 0 | 0 | 60口 |

| 毎月投資 | – | – | – | – | – | – | – |

| 投資額 | 100,000 | 100,000 | 100,000 | 100,000 | 100,000 | 100,000 | 600,000 |

| 購入口数 | 10口 | 8.3口 | 16.7口 | 25口 | 20口 | 12.5口 | 92.5口 |

このように、一括投資の場合は1月に合計60口しか購入ができませんでしたが、毎月投資の場合は価格が高い時には少しだけ買う、安い時にはたくさん買うということが自動でできた結果、合計92.5口買うことができています。

自動で勝手にできるんです!!

これがドルコスト平均法の最大のメリットとなります。

ドルコスト平均法のメリット② 難しいことを考える必要がない(投資の勉強時間の節約)

ドルコスト平均法で運用する場合は、毎月コツコツと一定額を思考停止で積立てるだけですので、投資の難しい勉強をする必要がほとんどありません。

株価が高かろうが安かろうが買い続ける。

大暴騰が来ようが大暴落が来ようと買い続ける。

ただ、それだけで少しずつ資産を増やしていくことができます。

株取引と言うのは本来かなりの勉強が必要です。

ある会社の株が値上がりしそうかどうかは、その会社だけを見ても判断できません。

その会社の業界の調子はどうか、為替の状況はどうか、海外の状況はどうか、日本経済全体の調子はどうか、政治の影響はどうかなど、いろいろな要因が複雑に絡み合っています。

普通のサラリーマンが普段の仕事をこなしながら、このようなことを調べるのはとてもとても大変です。

もちろん株取引が好きな人で勉強が全然苦じゃなければ、個別株に手を出しても全然大丈夫ですが、普通の人は働きながら個別株に手を出すのは少しハードルが高いでしょう。

ドルコスト平均法のデメリット

ドルコスト平均法がいいのは分かったけど、デメリットはないの??

と疑問もあるかと思います。

メリットで説明したように、ドルコスト平均法は初心者におすすめできる最強の投資法ですが、もちろんデメリットも存在します。

①儲けの機会を逃す

②短期売買に向かない

③購入手数料がかさむ

ドルコスト平均法のデメリット① 儲けの機会を逃す

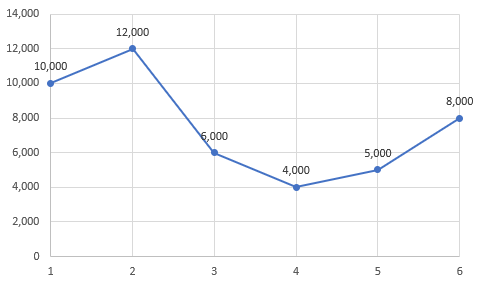

もう一度この表を見てみましょう。

メリットの説明の時には、一括購入をすると損をしてしまうと説明しました。

ですが、こう思った人もいるのではないでしょうか?

4月に一括で60万円分購入すれば得じゃないの??

そのとおりで、4月に一括購入した場合には、6月には120万まで一気に2倍まで値上がりすることになります。

つまり、ドルコスト平均法をしてしまうと、一番の買い時を逃してしまうことがあるんです!!

もし、2倍に上がるチャンスを逃してしまったと思うと悔しいですよね。

ですが、まぁ安心してください。

実際には一番安い時に買うことなんてできませんので。

買い時を見極めるなんて無理

4月に購入していれば丸儲けということは分かりますが、では、実際に買うことってできるのでしょうか?

結論を言うと、天才か強運の持ち主でもなければ不可能です。

あくまでも4月が一番安いというのは結果論であり、その時点では誰も一番の買い時であるかなんて分かりません。

普通の人であれば、

どうしよう、、、株価がどんどん下がっている、、、

大切なお金が、、、

早く手放してしまって楽になりたい、、、

などと慌てふためくのが一般的で、こんな状態のときに買い増そうなんて思える人はそうそういません。

想像してみてください。

投資した100万円が毎月毎月どんどん下がり、50万になり40万になっていき、もっと下がるかもしれないとビクビクしている。

普通の神経をしていれば、

よし!!ここが最安値だ!!一気に買うぞ!!

なんて悠長なことは考えられません。

もっと減るかもしれないと思うのが普通です。

ですので、ドルコスト平均法は結果的に買い時を逃してしまうことがありますが、実際に買えるかというとそれもまた難しいと言えます。

ドルコスト平均法のデメリット② 短期売買に向かない

ドルコスト平均法は基本的には思考停止で長期間積立てる投資方法です。

つまり、短期の値動きで利益を出そうとする短期売買とは非常に相性が悪いです。

ですが、個人的には初心者には短期売買はあまりおすすめしません。

普段の仕事でただでさえ忙しいサラリーマンが、毎日毎日、短期売買のために株価の値動きを気にしながら1日を過ごすのは、非常に時間の無駄ですし、精神衛生上よろしくありません。

投資の初心者は何も気にせず思考停止で積立てるのが一番です。

ドルコスト平均法のデメリット③ 購入手数料がかさむ

毎月購入をするということは、毎月購入手数料が発生してしまいます。

手数料は決して高くはありませんが、それでも何十年となるとバカにならない金額になってしまいます。

ですが、安心してください。

今は、購入手数料が無料の投資信託がたくさんあります。

特につみたてNISAをする場合は、購入手数料が無料の投資信託を購入するようにしましょう。

ドルコスト平均法の注意点

ここまでの説明で、

・ドルコスト平均法はメリットが大きく

・デメリットはほどんどない(小さい)

ということがわかっていただけたかと思います。

ですが、実際に運用するときに注意しないと損をしてしまう可能性がありますので、次の点に注意をしてください。

①途中で(短期で)やめない

②インデックスファンドに投資

③売り時に注意

ドルコスト平均法の注意点① 途中で(短期で)やめない

デメリットで説明しましたが、ドルコスト平均法は短期の運用には適していません。

長期で投資を行うことが前提の投資方法です。

ですが、このことを充分に分かっていても、途中でやめたくなってしまうことがあります。

例えば、大暴落が来た時です。

20年に1度くらいの頻度で株価の大暴落は必ずやってきます。

リーマンショック、コロナショック、、、

大暴落が来ると、それまで積立ててきた資産が最悪の場合半分になることもあります。

ですが、これに恐れて途中で絶対にやめてはいけません。

大暴落の時は安い価格でたくさん購入できるぞ!!

くらいの気持ちでしっかりと続けていきましょう。

株価は上がり続けている

それでも、どうしても不安があるかもしれませんのでちょっと安心できるグラフを示します。

これは、S&P500という有名な指標の1つですが、株価はときどき暴落を繰り返しながらも40年以上、右肩上がりに伸び続けていることが分かります。

このデータは約40年分しかありませんが、株式制度が始まった約200年前からず~っと上がり続けています。

ドルコスト平均法で長期間運用すれば、この右肩上がりの恩恵をうけることができます。

具体的にいうと、過去の統計データから、どの期間であっても15年以上保有すれば、マイナスになることがなかったことが分かっています。

15年以上続けていれば資産が減る可能性はほとんどありませんので、絶対に暴落が来ても途中でやめることがないようにしましょう。

ドルコスト平均法の注意点② インデックスファンドに投資

つみたてNISAで投資する場合は、金融庁が選んだ優良な投資信託から選ぶことになりますが、インデックスファンドに投資するようにしましょう。

ここでは詳しい説明は省略しますが、ドルコスト平均法×インデックスファンド×長期 が最強の方法です。

投資信託には主にアクティブファンドとインデックスファンドの2つがありますが、つみたてNISAではインデックスファンド一択です。

間違えないようにしましょう。

ドルコスト平均法の注意点③ 売り時に注意

ドルコスト平均法は長期投資の場合、リスクが非常に小さいことを説明しましたが、それでも売り時には注意が必要です。

いくら15年以上保有していればマイナスになることはなかったとは言っても、2020年のコロナショックのような大暴落時に現金化したら、ほとんど増えていないこともあり得ます。

せかっく15年も運用していたのに全然増えていないじゃないか

こんなんなら銀行に預けていた方が安全だったじゃないか!!

とならないためにも暴落時の現金化には注意しましょう。

ですが

注意しろって言ってもどうすればいいんだよ!!

って感じですよね。

詳しくは別の機会に説明しますが、簡単に対処法を書いておきます。

暴落時の現金化の対処法

①また上がるまでじっと待つ

②現金化の時も毎月一定額をコツコツ下ろす

③そもそも暴落の可能性が大きいものに投資しない

急な現金が必要ということでなければ、株価が回復するまで持っておくのが一番ベターかと思います。

ドルコスト平均法のまとめ

ドルコスト平均法は、つみたてNISAと非常に相性の良い投資方法だということが分かっていただけたかと思います。

ドルコスト平均法であれば、投資の勉強も少なくて済みますし、暴落時も精神を安定させることができコツコツと続けることが可能です。

つみたてNISA×ドルコスト平均法×インデックスファンドを長期間続けることで、ほとんどの場合で資産を増やすことができます(もちろん元本割れのリスクはあります)ので、ぜひつみたてNISAを検討している方は試しに始めてみてはどうでしょうか?

つみたてNISAやiDeCoについての記事も書いていますので、併せて読んでみてください。

コメント